今日实时汇率

1 美元(USD)=

7.2476 人民币(CNY)

反向汇率:1 CNY = 0.1380 USD 更新时间:2024-11-22 08:02:31

G4 PMI,结售汇

全球宏观:受制于欧元区制造业PMI回暖,美元指数呈现倒“V型”反转形态。非美货币整体相对美元走贬,人民币表现优于英镑、日元,弱于欧元、港币。长期限美元兑人民币掉期显著回落。

G7汇率:欧元技术性指标接近超卖,但鉴于美国经济数据韧性、市场对特朗普上位风险保持高度关注,大选落幕前美元指数存在韧性。下周重要事件相对密集,关注日本央行议息会议、美国和欧元区第三季度GDP初值、美国10月非农和ISM制造业指数、美国9月PCE、欧元区10月HICP初值等。

人民币汇率:美国大选落幕前“特朗普交易”影响预计延续,非美货币承压震荡。9月结汇率超过购汇率验证了外汇市场供需发生了变化,我们仍然提示春节前人民币汇率还有季节性升值的动能。此外警惕大选落幕后“特朗普交易”利多出尽。(套保策略详见后文)

一、全球宏观概览

1.1 外汇市场回顾

G7汇率方面,美元指数本周呈现倒“V型”反转形态,周四欧元区制造业经济数据韧性为短线超卖的欧元提供升值驱动,压制美元指数。

亚洲汇率方面,新兴市场货币普遍相对美元贬值。由于国内信贷增长放缓,泰国央行四年多来首次下调基准利率,泰铢贬值幅度较大。

人民币汇率方面,美元兑人民币汇率在7.12附近盘整。人民币相对欧元、港币贬值,相对英镑、日元升值。三大人民币指数上行。1年期境内外人民币掉期下行,价差走阔;1年期境内外人民币远期上行,价差走阔。

1.2 重要利率追踪

美元流动性方面,3M境内掉期隐含美元利率进一步反弹,而SOFR利率下行,境内外美元利差(境外-境内)收敛。

人民币市场方面,本周央行累计开展22515亿元逆回购操作,同时共有9944亿元逆回购到期,公开市场净投放19571亿元。市场利率方面,3个月Shibor上行2.5bp,NCD上行4.43bp,CNH Hibor上行5.5bp。

二、G7走势分析

2.1 德国制造业边际回暖支撑欧元

10月24日,标普全球公布的数据显示,美国10月Markit制造业PMI初值47.8,创2个月新高,预期47.5,前值47.3;服务业PMI初值55.3,创2个月新高,预期55,前值55.2;综合PMI初值54.3,预期53.8,前值54。分项来看,通胀方面出现好消息,服务业价格指数从9月的54.6降至51.1,是2020年5月以来的最低读数;综合就业指数连续第三个月萎缩,略低于荣枯分界线。企业在招聘方面仍保持谨慎,尤其担心美国总统大选带来的不确定性。

此外,欧元区10月制造业PMI初值45.9,预期45.1,前值45;服务业PMI初值51.2,预期51.5,前值51.4;综合PMI初值49.7,预期49.7,前值49.6。服务业增长放缓,但长期处于低迷状态的制造业释放向好信号。成本和销售价格上涨速度快于上个月,通胀压力仍不容忽视。分经济体来看,德国10月制造业PMI初值42.6,预期40.8,前值40.6;服务业PMI初值51.4,预期50.6,前值50.6;综合PMI初值48.4,预期47.6,前值47.5。欧元兑美元下行至“超卖”水平,市场对欧元区信号关注度有所提升。德国10月PMI公布后欧元短线大幅拉升,而美国超预期PMI对欧元的影响偏弱。

2.2 美国基本面稳健,“特朗普交易”未退

除了Markit PMI以外,本周公布的其他美国经济数据也基本保持稳健。美国9月新屋销售环比4.1%,远高于预期的0.6%,前值-2.3%。美国10月19日当周首次申请失业救济人数22.7万人,预期24.2万人,前值24.1万人。美国10月堪萨斯、里士满联储制造业指数均好于预期。

在美国大选尘埃落定之前,“特朗普交易”将继续阶段性主导市场。10月以来,以特朗普和哈里斯综合支持率之差衡量的特朗普大选胜算与美元指数反弹息息相关。

2.3 加央行决策重心回归提振增长

10月23日,加拿大央行宣布将基准利率从4.25%下调至3.75%,符合市场预期。这已经是加央行6月开始第四次下调利率,与前三次不同的是,本次降息幅度为50bp。行长麦克勒姆在新闻发布会上表示,这一利率决定应该有助于需求回升,并补充称该央行希望看到经济增长加强。

加央行在声明中写道,货币政策已起到减轻价格压力的作用。该行认为,在预测期内通胀将保持在央行控制范围1%至3%的中间水平。上周公布的数据显示,加拿大9月CPI同比上涨1.6%,是2021年3月以来最低同比涨幅。麦克勒姆表示,“所有这些都表明我们已回到低通胀水平,现在我们的重点是保持较低的、稳定的通胀。我们需要坚持到底。”他还提到,现在通胀的上行和下行风险“相当平衡”。官员们重申,如果经济发展符合他们的预期,他们预计将进一步降低政策利率,但他们也警告道,未来降息的“时间点和步伐”将基于即将到来的数据。加央行认为经济能实现“软着陆”,预计第三季度GDP环比年率为1.5%,低于7月预测的2.8%;今年GDP增长1.2%(持平7月预测),明年则会加速到略高于2%的水平。

2.4 后市展望

美元指数进入短线调整波段,但鉴于美国经济数据韧性、市场对特朗普上位风险保持高度关注,美元指数后市仍有上行驱动。欧元区经济意外指数反弹给予欧元支撑。英国基本面短期处于相对劣势,英镑兑欧元或维持震荡偏弱。下周重要事件相对密集,关注日本央行议息会议、美国和欧元区第三季度GDP初值、美国10月非农和ISM制造业指数、美国9月PCE、欧元区10月HICP初值等。

三、人民币汇率研判与策略建议

3.1 9月结汇率超过购汇率

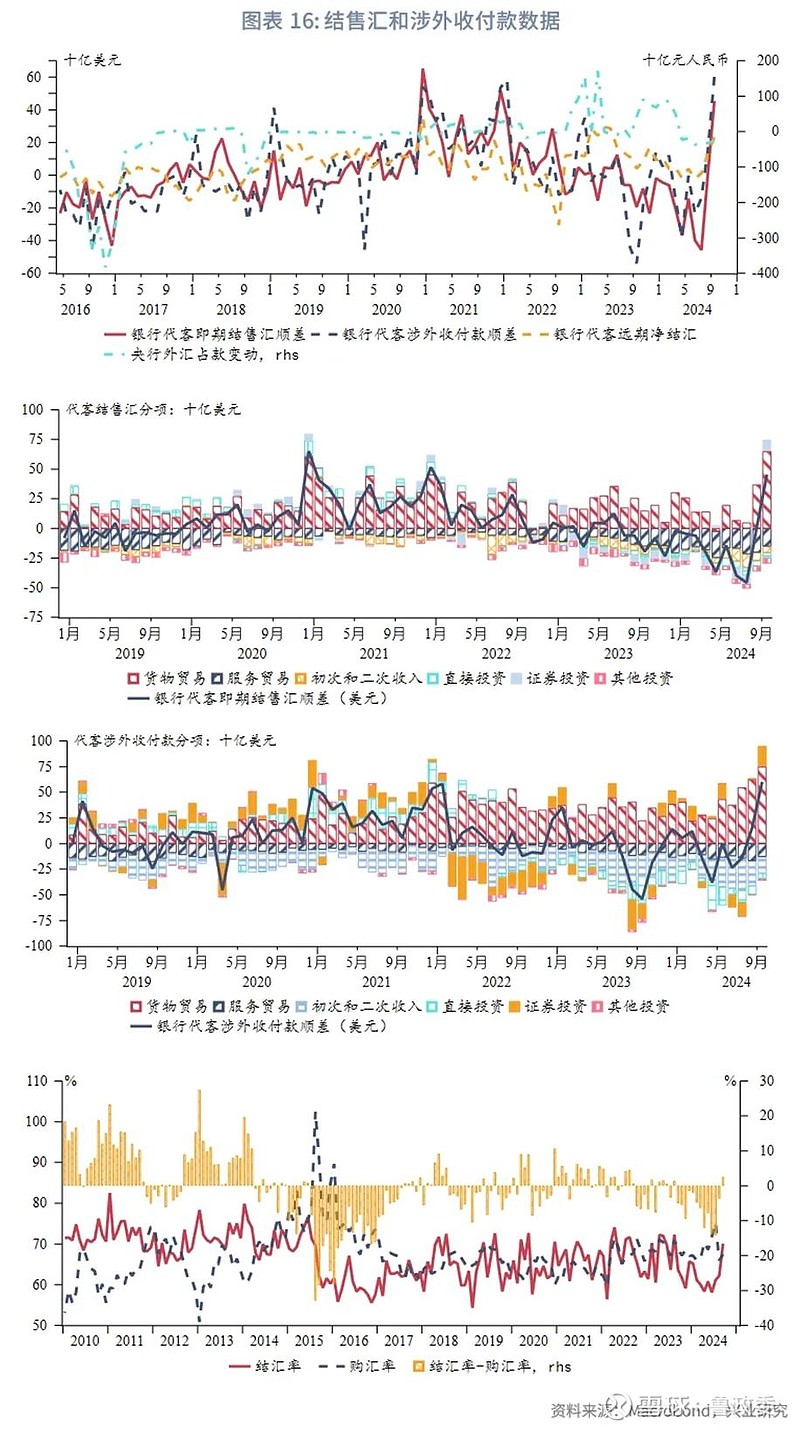

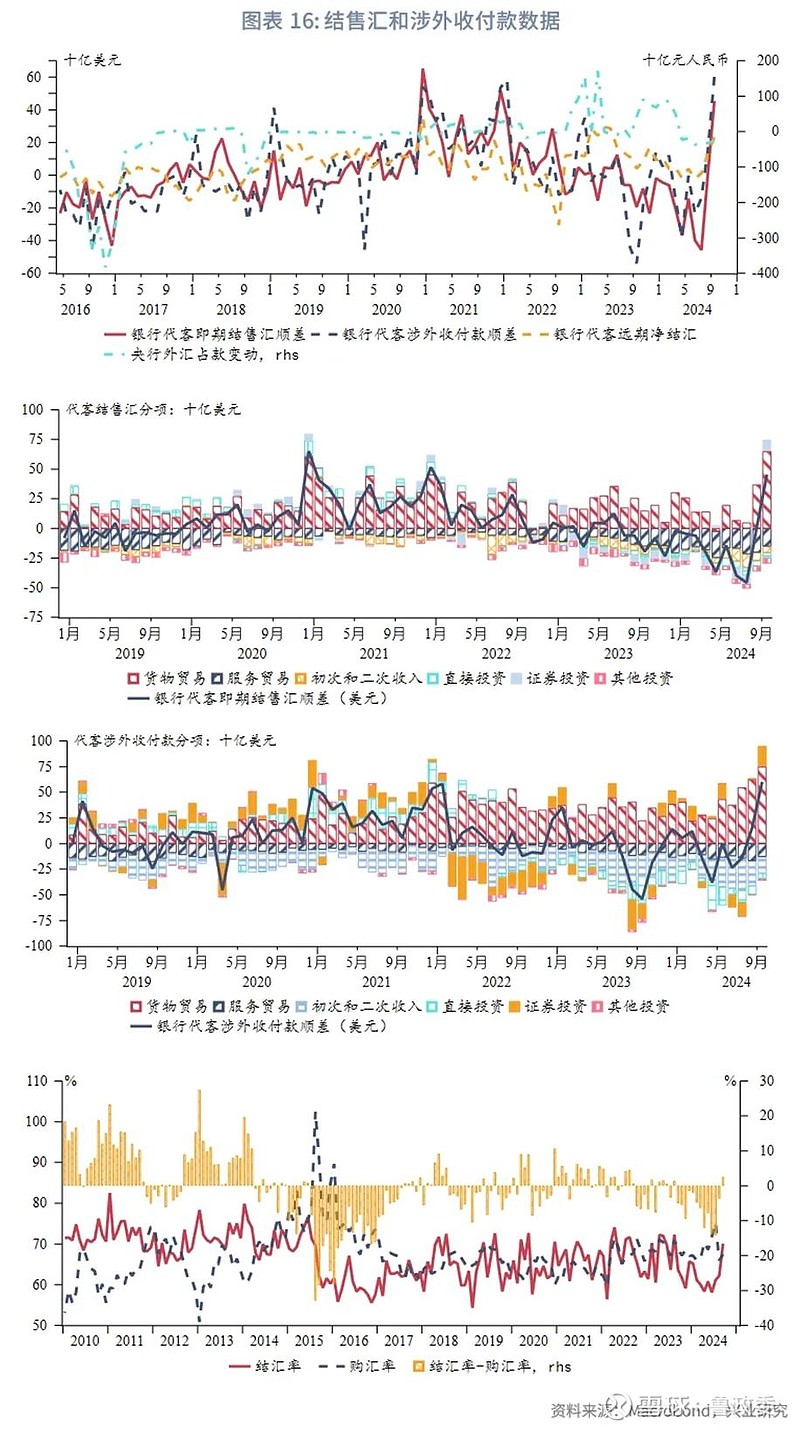

2024年9月,银行代客结售汇录得顺差454亿美元,创下2021年12月以来新高,前值为顺差9亿美元,环比顺差扩大445亿美元;银行远期代客净结汇顺差232亿美元,前值顺差135亿美元,环比顺差扩大97亿美元;银行代客涉外收付款顺差602亿美元,前值顺差153亿美元,环比顺差扩大449亿美元。

从分项来看,9月银行代客结售汇环比转顺差的主要原因是货物贸易顺差大幅扩大、证券投资由逆差转顺差。9月银行代客涉外收付款转顺差的主要原因是货物贸易收入增加、证券投资净流入规模扩大。

9月结汇率为70.1%,较8月上涨7.8%;购汇率为67.5%,较8月上涨1.5%。结汇率时隔12个月再次超过购汇率,差额为2.6%。

3.2 9月境外机构资金净流出中国债券市场

2024年9月,境外机构结束了此前连续12个月的净买入,本月净卖出中国债券1338亿元人民币,其中记账式国债与同业存单的托管量分别减少了1132亿元和151 亿元。由于近期美元利率上升,10年期美-中国债收益率利差再次扩大,对债券资金跨境流动造成影响。银行间市场流动性情况整体收紧。

3.3 后市展望

行情研判方面,美国大选落幕前“特朗普交易”预计影响延续,非美货币承压震荡。9月结汇率超过购汇率验证了外汇市场供需发生了变化,我们仍然提示春节前人民币汇率还有季节性升值的动能。此外警惕大选落幕后“特朗普交易”利多出尽。

对冲策略方面,购汇与结汇敞口都需要积极灵活进行套保,尤其需要关注大选落幕前的结汇窗口期。

★

点击图片购买 “兴业研究系列丛书”

★