今日实时汇率

1 美元(USD)=

7.2438 人民币(CNY)

反向汇率:1 CNY = 0.1380 USD 更新时间:2024-11-25 08:02:31

本周重点关注:中国9月PMI、美国8月非农就业报告、包括鲍威尔在内的欧美央行多票委密集发声。此外,美国、欧元区、日本等多个国家地区也将陆续公布9月PMI终值,特斯拉将公布三季度交付数据。

9月30日至10月6日当周重磅财经事件一览,以下均为北京时间:

本周重点关注:中国9月PMI、美国8月非农就业报告、包括鲍威尔在内的欧美央行多票委密集发声、欧元区8月PPI。此外,美国、欧元区、日本等多个国家地区也将陆续公布9月PMI终值,特斯拉将公布三季度交付数据。

中国金融市场将在10月1日-7日国庆假期间休市,港股在1日休市一日。

中国9月PMI

周一(9月30日),中国官方PMI和财新PMI数据将相继发布。

此前,国家统计局此前公布的8月制造业PMI下降0.3个百分点至49.1,与2024年2月并列为年内最低,连续四个月低于荣枯线;非制造业PMI为50.3,较上月回升0.1个百分点;综合PMI指数为50.1%,比上月略降0.1个百分点,表明我国经济景气水平总体保持稳定。

8月财新制造业PMI升至50.4,显示制造业景气度在经过7月份短暂放缓后恢复扩张,而由于新业务增速放缓、就业指数降至收缩区间,8月财新服务业PMI小幅回落,为年内次低。

国家统计局服务业调查中心高级统计师赵庆河解读8月官方制造业PMI数据时表示:受近期高温多雨、部分行业生产淡季等因素影响,8月份制造业景气水平有所回落。

兴业证券分析指出,制造业生产和需求双双下行,非制造业内行业景气分化,建筑业景气回落而服务业景气小幅回升。其中,建筑业景气回落主要受房地产需求磨底及高温多雨天气影响,而服务业回升则主要受暑期出行旺季及开学出行需求增加影响。

天风证券孙彬彬团队表示,中小企业PMI持续运行在荣枯线下方,表明经营压力仍然存在,建筑业和服务业PMI均显著弱于季节性。

鲍威尔携重磅就业数据再发声

周二(10月1日),美联储主席鲍威尔将在全美商业经济协会发表讲话。

周五(10月4日),美国劳工统计局将公布8月非农就业报告。

自美联储明确表明将重点关注就业市场后,8月非农就业数据将为美联储年内降息路径提供最新指引。

根据彭博调查的经济学家预测中值,目前经济学家普遍预计8月非农新增就业人数将从上虞的14.2万人降至14万人,失业率持平在4.2%,显示劳动力市场稳健复苏,为市场乐观的降息预期提供支撑。

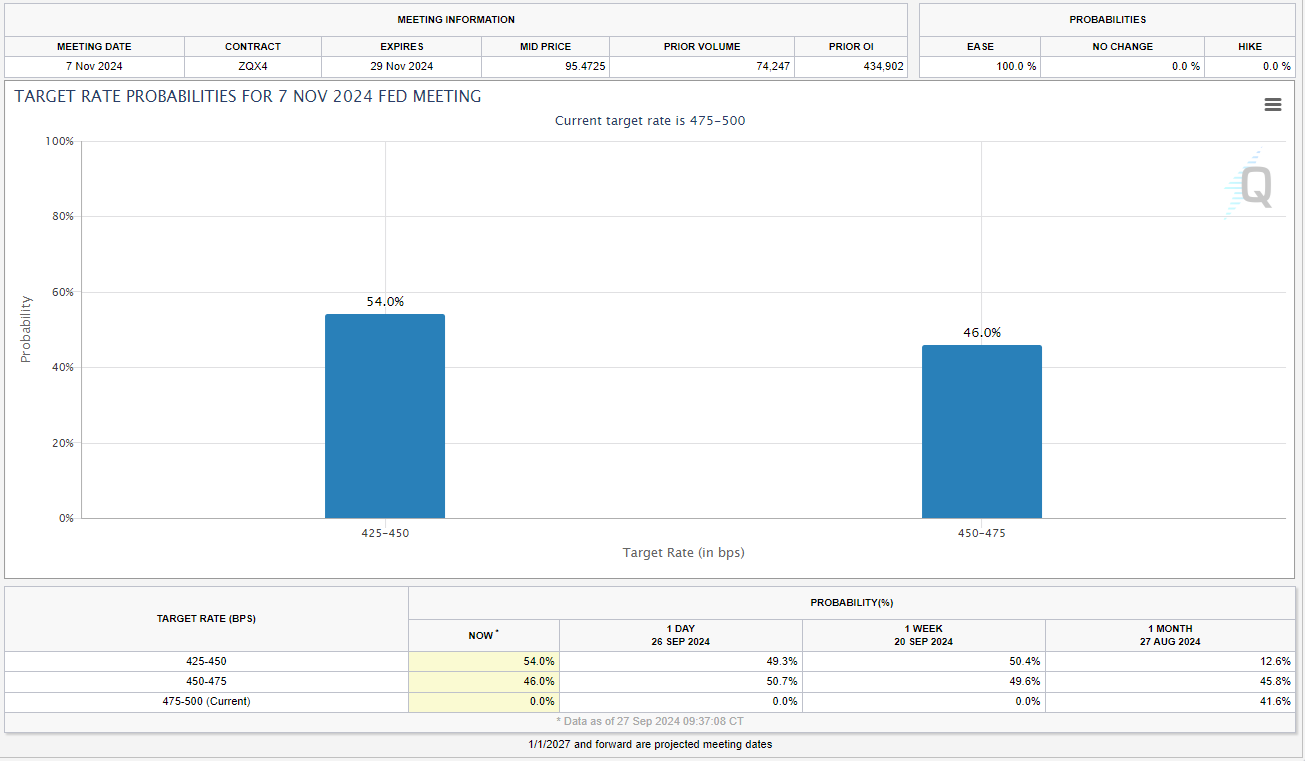

根据芝商所FedWatch工具,目前市场押注美联储在11月的会议上降息50基点的概率超过50%,预计年内降息幅度为75基点。

而根据美联储最新的利率点阵图,FOMC委员预计年内仅再降息50基点,即每次会议降息25基点。

有观点认为,失业率的理想水平为等于或低于 4.4% ,在此基础上任何幅度的增加都可能使美联储的降息举措进一步复杂化,可能体现在在11月的降息幅度上。

在公布非农数据之前,周二、周三和周四分别公布的9月ISM制造业、9月ADP就业人数和非制造业PMI也值得关注,市场可能会寻找美国经济和就业市场三季度表现的初期迹象。

特斯拉三季度交付量料将强劲

周五(10月4日),特斯拉将公布第三季度交付数据。

上季度公布的数据显示,特斯拉Q2共交付新车44.4万辆,超出市场预期的43.93万辆。有分析指出,二季度强劲的交付数据主要来自中国和美国超出预期的销售情况。

目前,FactSet的数据显示,分析师一致预计特斯拉三季度全球交付量总为46.2辆,较去年同期增长6%。分析师还预计,到四季度,特斯拉的交付量将达到创纪录的水平,与去年同期持平。

有分析人士指出,特斯拉本季度在中国市场的销量预计仍将强劲,可能迎来有史以来最高季度交付数据。在最近发布的报告中,巴克莱银行表示,特斯拉三季度交付超预期可能会提供公司股价,并向投资者发出“对基本面的担忧已消散”的提示信号。

华尔街见闻此前提及,对特斯拉来说,10月催化剂密集。除了4日公布的交付数据,特斯拉还将在10日正式发布Robotaxi、在16日公布三季度财报。

其他重要数据、会议及事件

俄罗斯最高石油官员兼欧佩克会议代表的诺瓦克表示,该组织目前不打算对目前的生产计划做出任何改变,所有欧佩克+产油国目前都完全遵守了商定的产量配额。关注本次会议是否会对石油产量进行调整。

耐克上季度公布的财报显示,Q4营收仅微增1%至133.9亿美元,不及分析师预期的134.6亿美元,公司还下调盈利指引、宣布大规模裁员,导致公司股价盘后暴跌重挫逾10%。

9月19日耐克宣布,公司老将Elliott Hill将接替John Donahoe出任首席执行官,自2024年10月14日起生效。Donahoe将于10月13日退休。

上月公布的数据显示, 欧元区7月PPI同比下降2.1%,略好于预期值的下降2.5%,和前值的下降3.2%;环比增长0.8%,高于预期值的 0.3%,和前值的0.5%。显示出欧元区制造业承压,需求疲软的现象愈加明显。

其中,能源是驱动价格上涨的主要因素,7月能源价格环比飙升2.8%。

随着通胀担忧逐渐消散,经济持续低迷,市场对欧洲央行加快降息步伐的预期急速升温。

目前,市场押注欧央行10月17日再度降息25个基点的概率升至80%。汇丰同样预计欧洲央行将于10月降息,汇丰首席欧洲经济学家Simon Wells及其团队认为,欧洲央行将从10月开启连续25个基点的降息,直到存款利率从目前的3.5%降至2.25%。

打新机会

当周(9月30日-10月6日)A股有1只新股在深交所发行,1只新股申购。

当周共计6只(A类与C类合并统计)新基金发行,其中债券型基金2只,混合型基金0只,股票型0只,指数基金4只、Reits 0只。

风险提示及免责条款

风险提示及免责条款 市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

风险提示及免责条款

风险提示及免责条款